Loi de finances pour 2019 : réforme de la déduction fiscale des charges financières

A l'occasion d'une conférence sur la loi de finances pour 2019, le cabinet Taj est revenu sur la fiscalité des entreprises. Et notamment sur la fiscalité des charges financières, sous le coup d'une réforme importante suite à l'application du nouveau dispositif ATAD.

En juillet 2016, l'Union européenne a adopté une directive visant à lutter contre l'évasion fiscale : l'anti tax avoidance directive, surnommée également ATAD. La loi de finances pour 2019 prévoit la transposition de cette directive, ce qui induit un certain nombre de réformes, notamment en ce qui concerne la déduction fiscale des charges financières.

Le cabinet Taj est revenu sur les conséquences de ce nouveau dispositif ATAD sur la fiscalité des charges financières à l'occasion d'une conférence.

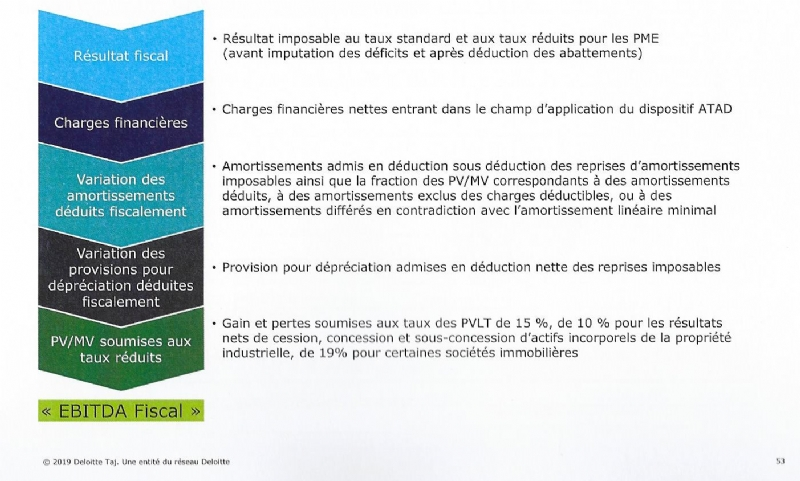

EBITDA "fiscal"

Il existera désormais trois situations différentes. Pour la majorité des entreprises, il sera possible de déduire les charges financières à hauteur du plus élevé des montants entre 30% de l'EBITDA fiscal ou 3 millions d'euros.

Les charges financières concernées sont celles correspondant aux intérêts courus sur toutes formes de dettes (paiements effectués dans le cadre de prêts participatifs ou d'emprunts obligataires, montants déboursés au titre de financements alternatifs, intérêts capitalisés inclus dans le coût d'origine d'un actif, gains et pertes de change liés à des emprunts, frais de dossiers liés à la dette, frais de garantie relatifs à des opérations de financement, montants des loyers en cas d'opération de crédit-bail, etc...).

Pour calculer cet EBITDA "fiscal", il s'agit d'ajouter les charges financières ATAD au résultat fiscal, ainsi que la variation des amortissements déductibles, les provisions pour dépréciation ainsi que les plus value/moins value soumises au taux réduits, comme le présente le schéma ci-dessous :

Cela ajoute donc une complexité aux entreprises, cet EBITDA fiscal n'apparaît pas en lisant simplement le bilan.

Déduction supplémentaire de 75%

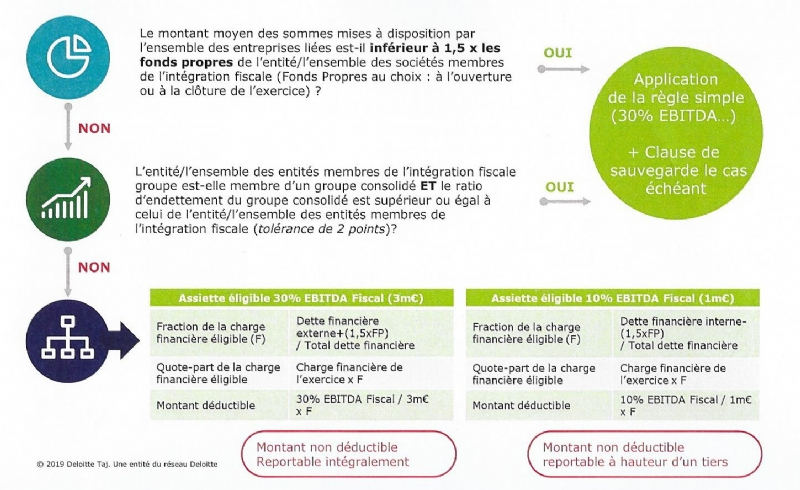

La loi prévoit deux autres situations. Il est possible de bénéficier d'une déduction supplémentaire de 75% des charges financières excédant 30% de l'EBITDA fiscal (ou 3 millions d'euros) à deux conditions : être membre d'un groupe publiant des comptes consolidés (aux normes françaises 99-02 et internationales IFRS ; les comptes US GAAP, Chinese GAAP, etc... n'entre pour l'instant pas dans le cadre de cette déduction supplémentaire) et avoir un ratio fonds propres/actifs supérieur ou égal à celui du groupe consolidé (avec une tolérance de deux points).

Une troisième règle s'applique, en cas de sous-capitalisation. Si les sommes des entreprises liées sont supérieures à 1,5 fois les fonds propres de l'entité, si l'entité fait partie d'un groupe consolidé et que le ratio d'endettement de ce dernier est inférieur à celui de l'entité, alors deux paniers de déductibilité entrent en jeu : un de 30% de l'EBITDA fiscal (ou 3 millions d'euros ) et un autre de 10% de l'EBITDA fiscal (ou 1 million d'euros). Le schéma ci-dessous explique plus clairement cette situation complexe :

Report des charges financières non déductibles

La réforme précise également les modalités de report des charges non déductibles. Certaines charges financières non déduites peuvent en effet être reportées sans limitation de temps : il s'agit des intérêts non-déductibles au regard de la sous capitalisation au titre d'exercices antérieurs à 2019 et des charges financières non déductibles au titre d'exercices ouverts à compter du 1er janvier 2019.

Par ailleurs, les capacités de déduction non utilisées peuvent être reportées pendant 5 ans.

Sur le même thème

Voir tous les articles Ecosystème

![Commande publique, traçabilité, fierté : les clés d'une [...]](https://cdn.edi-static.fr/image/upload/c_lfill,h_201,w_298/e_unsharp_mask:100,q_auto/f_auto/v1/Img/BREVE/2025/6/482813/commande-publique-tracabilite-fierte-cles-relocalisation-durable-L.jpg)